![고금리·PF가 만든 저축은행 위기…건전성 관리 ‘매진’ [저축은행 점검]](/data/kuk/image/2024/04/26/kuk202404260254.680x.0.jpg)

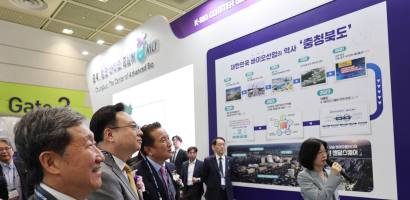

저축은행 업계가 부동산 PF 부실화로 대규모 손실 위기에 처했다. 수조원에 달하는 예상 손실을 피하기 위해 저축은행 업계가 금융당국과 함께 부실채권 경·공매를 실행하는 등 건전성 관리에 나섰다.

26일 저축은행중앙회에 따르면 지난해 국내 79개 저축은행은 순손실 총 5559억원을 기록하며 9년 만에 적자 전환했다. 고금리 상황이 장기화되며 조달비용이 상승했고, 부동산 프로젝트파이낸싱(PF) 부실에 대비해 대손충당금 적립을 늘린 영향이다. 지난해 저축은행 업계의 이자비용이 5조3508억원으로 전년(2조9177억원) 대비 2배 가까이 상승했지만, 이자 수익은 1.5배 증가에 그쳤다. 대손충당금 전입 금액은 총 3조8731억원으로 전년 대비 50.5% 늘었다.

저축은행들의 건전성 지표도 악화됐다. 지난해 말 기준 저축은행 전체 연체율은 6.6%로 전년(3.4%) 대비 2배 가까이 상승했다. 자산 상위 10개 저축은행의 부동산 PF 대출 평균 연체율은 지난해말 6.2%로 2022년말 1.6%에서 네 배 가까이 치솟았다. 전체 저축은행의 부동산 PF 대출 평균 연체율은 6.9%로 더 나쁘다.

저축은행들의 신용등급도 줄줄이 하락하고 있다. 26일 금융권에 따르면 나이스(NICE)신용평가는 KB저축은행, 대신저축은행, 다올저축은행, 애큐온저축은행의 장기신용 등급 전망을 ‘안정적(Stable)’에서 ‘부정적(Negative)’으로 하향 조정했다. 여기 앞서 나이스신용평가는 페퍼저축은행을 BBB(부정적)에서 BBB-(부정적)로, 한국기업평가는 바로저축은행을 BBB+(부정적)에서 BBB(안정적)로 장기신용등급을 하향 조정했다. 한 달 만에 6개 저축은행의 신용평가가 악화된 것이다.

최근 나이스신용평가는 저축은행 업권의 부동산 PF 대출 예상 손실액을 최대 4조8000억원(16개사), 손실에 대비해 추가 적립해야 할 대손충당금 규모를 3조3000억원으로 추산했다. 한국기업평가도 예상한 가장 보수적인 시나리오에서 제2금융권의 부동산 PF 손실 예상액 대비 현재 쌓아둔 대손충당금은 60% 수준에 불과하다고 분석했다.

윤희경 한국기업평가 수석연구원은 “저축은행 업권의 경우 향후 발생하는 PF 부실화 관련 손실이 대손충당금 규모를 넘어설 가능성이 높다”며 “일부 저축은행은 앞으로도 부동산 PF로 인한 적자 발생 가능성을 배제하기 어렵다”고 진단했다. 이어 “다만 자기자본까지 감안하면 2011년과 같이 다수의 저축은행이 부실화할 가능성은 높지 않다”고 덧붙였다.

이자 및 대손비용 증가로 인한 수익성 저하와 부동산 경기 위축에 따른 부실채권의 증가 등이 저축은행 업권이 위기에 처한 원인으로 꼽힌다. 높은 금리가 이어지며 부동산 시장의 수요가 위축됐고, 결국 대출을 끌어 쓴 건설업계의 부담이 저축은행업계에 악영향을 미친 것이다. 저축은행이 경기침체로 타격을 받은 서민과 중·소상공인을 주거래 대상으로 하는 점도 저축은행의 수익과 건전성 악화 원인 중 하나다.

금융당국, 부실 PF 사업장 정리·연체율 관리 강조

금융당국은 저축은행 업권의 건전성 관리를 위해 부동산 PF 부실 사업장 정리를 강조하고 있다. 저축은행중앙회는 지난 1일부터 저축은행 부동산 PF 정리를 위해 경་공매 활성화 방안을 마련하고 이를 중앙회 표준 규정에 반영해 시행 중이다. 표준 규정 개정안에 따라 저축은행들은 6개월 이상 연체된 PF 대출에 3개월 단위로 경·공매를 실시해야 한다.

금융감독원도 올해 1분기 말 기준 연체율 관리 계획이 미흡한 일부 저축은행을 대상으로 연체율 관리 현장 점검을 실시한다. 건전성 지표 악화에도 경·공매에 소극적인 저축은행들이 연체채권을 신속하게 매각하고 있는지 현황을 들여다본다. PF 사업장 적정 가격에 대한 의견 차이로 경·공매가 적극적으로 이뤄지지 않자 직접 관리에 나선 것이다.

금융당국은 부실 사업장 정리를 위해 ‘사업성 평가 기준 개편안’을 다음 달 발표할 계획이다. ‘양호(자산건전성 분류상 정상)-보통(요주의)-악화우려(고정이하)’ 3단계로 나누는 현행 사업성 평가를 ‘양호-보통-악화우려-회수의문’ 4단계로 세분화하는 방식이 검토되고 있다.

황용식 세종대 경영학과 교수는 “부동산 PF 부실 문제는 금융위기나 경제 위기의 뇌관이 될 수 있다”라며 “전체적인 부실 구조나 지방 거점 건설사들의 PF 대출 현황을 당국이 점검하고 조치해야 한다. 또 문제가 될 수 있는 주요 건설사나 저축은행을 핀셋으로 집어서 재무 구조를 건전화할 수 있도록 해야 한다”라고 강조했다. 이어 “고금리 상황이 부동산 PF 부실의 현 상황을 만들었을 가능성이 있다”라며 “금리의 흐름이 저축은행이나 건설사들에게 부담이 될 수 있기 때문에 그에 맞춰서 금리 인하 같은 금융 정책을 시행해야 하지 않을까 생각한다”라고 설명했다.

이준범 기자 bluebell@kukinews.com

![고금리·PF가 만든 저축은행 위기…건전성 관리 ‘매진’ [저축은행 점검]](/data/kuk/image/2024/03/21/kuk202403210143.500x.0.jpg)

![연금개혁, 이제는 대통령의 시간 [기자수첩]](http://img.kukinews.com/data/kuk/image/2024/05/10/kuk202405100023.275x150.0.jpg)

![“나는 전세사기 피해자 입니다” [쿠키인터뷰]](http://img.kukinews.com/data/kuk/image/2024/05/08/kuk202405080292.300x170.0.jpg)

![꿀벌 집단실종, 주범은 ‘사양벌꿀’?…대통령실도 주목했다 [꿀 없는 꿀벌]](http://img.kukinews.com/data/kuk/image/2024/04/25/kuk202404250396.260x140.0.jpg)

포토

포토

![스타벅스와 맥도날드, 그리고 한국 기업 [데스크칼럼]](http://img.kukinews.com/data/kuk/image/2024/05/08/kuk202405080002.300x280.0.jpg)