2차전지 생산 정밀금형 기업인 유진테크놀로지가 IPO 기자간담회를 통해 코스닥 상장을 위한 청사진을 공개했다. 글로벌 기업들의 고객사 확보와 국내 노칭 금형(정밀금형 제품군 소속) 시장 점유율 1위 업체인 것은 매력적인 요소로 부각된다. 그러나 최근 2차전지 관련주들의 주가 흐름이 부진한 점은 우려 요인으로 작용할 전망이다.

12일 금융투자업계에 따르면 전날 유진테크놀로지는 IPO 기자간담회를 개최했다. 이날 여현국·이미연 유진테크놀로지 각자대표는 “전 세계적으로 전기차 산업 육성 정책이 이어지며 전기차 및 전기차용 배터리 수요는 지속 증가하고 있다”며 “차별화된 기술력과 신성장동력, 그리고 코스닥 상장을 통해 전방 시장과 동반 성장할 것”이라고 밝혔다.

유진테크놀로지는 2차전지 정밀금형 부품 및 소재 전문 기업으로 지난 2010년 설립됐다. 아울러 2차전지 정밀금형과 정밀기계부품, 리드탭을 주요 사업으로 영위하고 있다. 단순 부품보다 모듈이나 유닛 단위의 고성능 제품을 고객사 맞춤 형태로 개발 및 생산 중이다.

이들 기업의 2차전지 제조 공정은 전극공정과 조립공정, 활성화 공정으로 구성됐다. 세부적으로 전극공정에서는 슬러팅 공정, 조립공정은 노칭, 라미네이션·패키징, 포밍금형, 활성화공정의 디게싱 라인 등 각 공정에 대응 가능한 제품 라인업을 보유했다.

또한 지난해 연결 실적 기준 사업별 매출 비중은 △정밀금형 74.5% △정밀기계부품 21.8% △리드탭 1.1%로 구성됐다. 주력 상품은 노칭 금형이다. 노칭 금형은 양·음극의 활물질이 코팅된 전극판을 셀 형태로 자르는 노칭머신에 사용된다.

유진테크놀로지의 장점은 지난 2020년 이후 국내 노칭 금형 시장 점유율 1위 업체로 자리매김한 것이다. 유진테크놀로지의 노칭 금형 국내 시장 점유율은 2020년 55% 수준에서 지난해 60%까지 늘어났다.

소모품인 노칭 금형은 신규 판매가 유지보수로 이어지는 선순환 매출이 발생한다. 이미연 대표는 “노칭 금형의 날이 무뎌지므로 100만타마다 연마해야 하고, 3개월마다 칼날 부위를 교체한 뒤 수명을 다하게 된다”며 “대대적인 증설이 끝난 뒤 매출이 없는 장비업체와 달리 자사 상품은 소모품으로 지속적인 수익이 창출된다”고 설명했다. 즉 배터리 관련 제조사 중 장비 공급사와 달리 안정적인 매출 성장이 가능하단 얘기다.

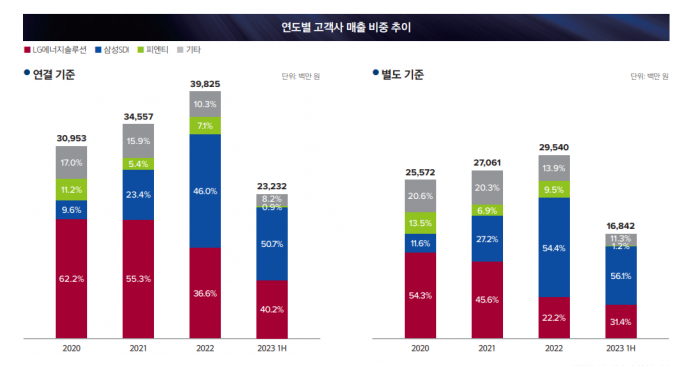

주요 고객사로는 LG에너지솔루션과 삼성SDI, SK온 등 국내 배터리 제조사다. 아울러 피엔티, 씨아이에스, 엠플러스 등 배터리 장비 제조사와 전기차 제조사 등의 기업도 고객사로 확보하고 있다. 또 폴란드와 헝가리, 중국, 미국 등에 현지법인을 둔 상태다.

실적도 양호하다. 유진테크놀로지는 지난 2020년 이후부터 지난해까지 연결 매출액 기준 연평균 성장률 약 13%를 기록하고 있다. 지난해 실적은 연결 기준 매출액 398억2500만원, 영업이익 23억8500만원, 당기순이익 11억7700만원이다.

주관사는 유진테크놀로지의 공모가 산출을 위해 피어그룹(비교그룹)으로 피엔티, 지아이텍, 에이치와이티씨 등 3개사를 최종 선정했다. 피어그룹에 해당된 기업들의 평균 주가수익비율(PER)은 27.03배로 산출됐다. 이에 따른 주당 평가가액은 2만879원으로 여기에 할인율 38.69% ~ 30.55%을 적용해 희망 공모가액을 1만2800원~1만4500원으로 책정했다. 밴드 상단 기준 공모예정금액은 152억원으로 이 경우 예상 시가총액은 908억원이다.

다만 투자 유의점도 존재한다. 주요 매출처 편중에 따른 위험성이다. 유진테크놀로지의 매출액 상위 2개 업체인 삼성SDI와 LG에너지솔루션은 지난 2020년 말 기준 약 71.8% 수준이었으나, 올해 상반기 기준 90.9%에 달한다. 소수 업체에 대한 매출 비중 상승은 향후 해당 업체의 설비 투자 계획이나 경영 정책 변동에 따라 실적이 연동될 수 있다. 수주 감소와 단가 인하 압력으로 연결될 가능성이 있다는 얘기다.

이에 대해 유진테크놀로지 측은 증권신고서를 통해 “매출처 편중으로 인한 위험을 줄이고자 나머지 국내 2차전지 업체뿐만 아니라 유럽, 미국, 중국의 2차전지 및 전기차 업체와 새로운 비즈니스 기회 모색 등 다각화를 위해 노력하고 있다”고 설명했다.

최근 2차전지 관련주들의 주가 흐름이 부진한 점도 고려해야할 요인으로 해석된다. 앞서 흥행에 성공하며 IPO 시장에 훈풍을 불어넣은 두산로보틱스의 경우 상장 전 로봇주들이 강세를 보인 바 있다. 유진테크놀로지의 경우 관련 섹터가 부진한 상황이다. 2차전지 대장주인 에코프로는 지난달 초 117만9000원에서 11일 종가 기준 84만3000원으로 28% 감소했다.

이용욱 한화투자증권 연구원은 “현재 높아진 밸류에이션과 더불어 전기차 수요 우려, 하반기 실적 부진, IRA 세부안 발표 및 미국 대선에 대한 불확실성 등이 2차전지 업종 주가에 부담을 가중시키고 있다”고 평가했다.

이창희 기자 window@kukinews.com 기사모아보기

![어린이날 대구·경북 비 내리고 강한 바람 [오늘날씨]](http://img.kukinews.com/data/kuk/image/2024/05/04/kuk202405040075.275x150.0.jpg)

![꿀벌 집단실종, 주범은 ‘사양벌꿀’?…대통령실도 주목했다 [꿀 없는 꿀벌]](http://img.kukinews.com/data/kuk/image/2024/04/25/kuk202404250396.260x140.0.jpg)

포토

포토

![조합원 아닌 모든 노동자 삶부터 세심히 살피길 [데스크칼럼]](http://img.kukinews.com/data/kuk/image/2024/05/01/kuk202405010151.300x280.0.jpg)